Aseguran estar dispuestos a capitalizar acreencias y suministrar mercaderías, pero piden que los responsables del default abandonen la firma

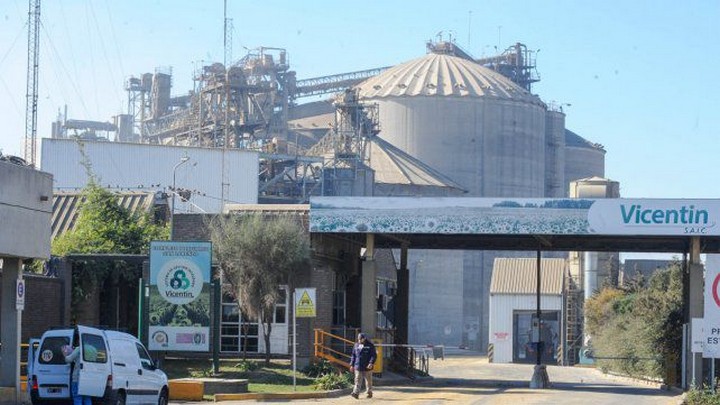

Acreedores granarios damnificados por Vicentín se unieron para proponer un plan de salvataje para la empresa. Aseguran que están dispuestos a capitalizar acreencias y suministrar mercaderías, pero piden que los responsables del default abandonen la firma. En una carta enviada a las autoridades de la agroexportadora, firmada por más de 60 acreedores concursales, se brindan precisiones del plan. Aseguran que realizaron diferentes análisis con la información parcial que tuvieron disponible sobre Vicentín y que su propuesta es la única alternativa que ven posible para volver a ponerla en marcha. Luego detallan una serie de condiciones en las que se desarrollaría el plan.

La carta completa

República Argentina, 24 de febrero de 2021.

ATN. Directorio Vicentin SAIC

Sres. Estanislao Bougain, Omar Scarel, y Diego Guelar

C.C Sr. Andrés Shocron

Ref.: ACREEDORES GRANARIOS DAMNIFICADOS POR VICENTIN

Los acreedores concursales que se detallan al pie del escrito, nos hemos comprometido en aunar esfuerzos para colaborar en la reactivación de la firma Vicentin SAIC, como proyecto superador a cualquier alternativa de desguace. Nos focalizamos en aportar ideas y simplificar el proceso mediante una interacción en conjunto.

Comunicada la intención del directorio de Vicentin SAIC de conformar una mesa de reestructuración, queremos expresar la voluntad de participar siempre y cuando se respeten las condiciones que expresamos en los párrafos siguientes.

Luego de realizar numerosos análisis con diferentes actores, con información parcial y no auditada por nosotros (ya que hasta ahora la cía. se mostró esquiva a construir y aportar para posibles soluciones), entendemos que, la ÚNICA alternativa posible para volver a poner en marcha a Vicentin SAIC es:

Capitalizar gran parte de las acreencias que generará la perdida de participación de los accionistas actuales.

Planes de pagos, a quienes no capitalicen, con quitas y/o espera.

Acuerdos con acreedores de granos para asegurar el abastecimiento.

Acuerdos con acreedores financieros para asegurar el capital de trabajo.

Separar de las decisiones y la gestión a los actuales directores y accionistas.

Con relación a lo expuesto, hay que remarcar:

(i) La importancia que una parte significativa de los acreedores capitalicen sus deudas y se comprometan a aportar granos y capital de trabajo. En la situación existente, es económicamente inviable que un nuevo accionista aporte el capital de trabajo necesario para la puesta en marcha de la Cía. y además para cancelar pasivo.

(ii) La relevancia del Banco de la Nación Argentina, demás bancos públicos y reparticiones del estado para viabilizar una solución virtuosa.

Hemos estudiado en profundidad las alternativas para este tipo de reestructuraciones y creemos firmemente que la participación del Estado Nacional y el de la Provincia de Santa Fe serán imprescindibles para poder llegar a una solución.

Por otra parte el Banco Nación, como agente de desarrollo para el país, es esencial para construir herramientas para financiar la originación y recomponer el capital de trabajo de la empresa.

Así entonces, entendemos que es muy improbable que Vicentin, con la composición accionaria actual:

Vuelva a comprar el volumen necesario de granos, para un plan eficiente.

Pueda recomponer el capital de trabajo.

Venda el paquete de control accionario a un inversor que realice un plan de pagos aceptable por los acreedores.

Tenga una reestructuración exitosa sin la ayuda del Estado Nacional, Estado Provincial de Santa fe y el compromiso específico del Banco Nación.

Por tanto, consideramos que los principales conflictos para con los accionistas actuales de Vicentin SAIC radicarán en:

Valuar la empresa para determinar quitas/esperas en los planes de pagos, capitalización de acreencias y participación residual de los accionistas actuales.

Determinación del accionar sobre las compañías vinculadas del grupo.

Para ello, proponemos que, para constituir una “mesa de reestructuración”, que posibilite llegar a un acuerdo entre los acreedores que puedan elaborar el plan y su implementación para cumplimentar los puntos planteados anteriormente, serán necesarias acordar:

Quitas/esperas: se tomará un valor que acuerden los acreedores para posibilitar la sustentabilidad del plan.

Capitalización: se tomarán los valores relativos de aquellos acreedores que accedan.

Acreedores que aporten originación y financiación: tendrán un tratamiento independiente y diferencial.

Transferencia de las participaciones de los actuales accionistas:

o Los accionistas actuales deberán proponer un mecanismo ineludible, a satisfacción de los acreedores, que asegure la transferencia del 100% de las acciones si se llega a un plan de reestructuración exitoso.

o El 1 de febrero del 2025 se procederá a la determinación del precio, tomando los siguientes parámetros:

15% del valor de multiplicar por 5 el ebitda promedio 2022, 2023 y 2024, medido en USD, si el mismo fuese superior a USD 1200M

10% del valor de multiplicar por 5 el ebitda promedio 2022, 2023 y 2024, medido en USD, si el mismo fuese mayor a USD 900M y menor o igual que USD 1200M

5% del valor de multiplicar por 5 el ebitda promedio 2022, 2023 y 2024, medido en USD, si el mismo fuese mayor a USD 800M y menor o igual a USD 900M

0% del valor de multiplicar por 5 el Ebitda promedio 2022, 2023 y 2024, medido en USD, si el mismo fuese menor o igual a USD 800M

o El pago se hará en 5 cuotas anuales, en la misma moneda que se generen los resultados y la valuación.

A la espera de una pronta respuesta, atentamente

Fuente – La Capital.com.ar